【视频背景】由央视综合频道和唯众传媒联合制作的中国首档青春分享节目《青年中国说》正式登陆央视综合频道周六晚间十点半档。首期节目中,90后“总裁”余佳文独特新锐的分享让全场惊呼“外星人来了”!

视频链接

说话爱吐舌头、爱卖萌的余佳文是一个不按常理出牌、个性十足的年轻人。节目中放言“老师、校长、投资人,所有人都被我骂过一遍!”惹得主持人撒贝宁心有余悸,“有没有骂过主持人?”14岁开始做生意、高二赚得人生的第一个一百万的他现已获得阿里巴巴数千万美元的风投。

作为热门手机APP超级课程表的创始人,这位90后CEO的管理方式令人咋舌,“我的公司全是90后,员工薪水自己开,我鼓励员工之间吵架,吵不了就打,住院了我出钱。明年我会拿出一个亿的利润分给员工!”面对社会上对于90后的各式标签,余佳文放言:“别拿90后说事儿!90后终将过去,年轻的思想才会一直流行!”

——摘自中央电视台

导读

中国的零售银行业有望在2020年突破2.6万亿人民币大关,成为亚洲最大的零售银行市场。各零售银行争夺客户的竞争愈演愈烈,互联网金融持续颠覆业界传统的经营模式。为了更深入的了解中国银行业的个人客户,麦肯锡在2014年通过对中国一至四线城市超过3,500名零售银行客户进行了调查。调查发现了四大趋势。

趋势I:中国个人金融客户:持续走低的忠诚度

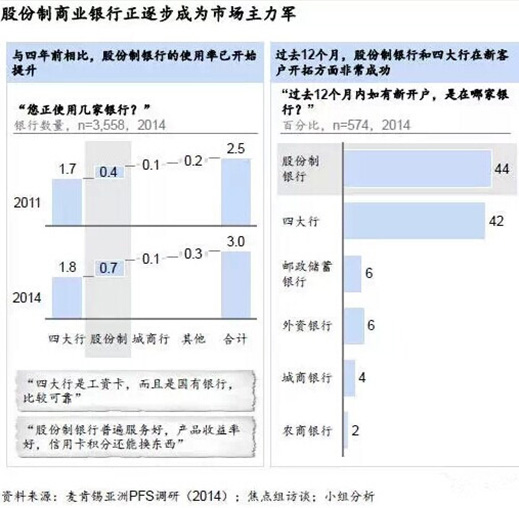

中国个人金融客户越来越接受多重银行关系。我们的研究显示,中国个人客户平均拥有的银行关系数量从2011年的2.5家增至2014年的3家。这些新增 的银行关系主要来自于股份制商业银行。

与此同时,中国个人金融客户对其主要银行的忠诚度越来越低。举例来说,当其他银行提出更优惠的条件时,仅有不到一半的客户会坚持使用原先的 主要银行。而在新兴亚洲国家,这一数字将近70%。因此,中国主要银行各 类产品的客户份额不断在缩水。目前,能够提升消费者忠诚度的关键因素是产品而非银行品牌。换句话说,中国客户乐于尝试比主要银行性价比更高的新产品和新服务。

趋势II:个人金融客户的需求及消费行为正在趋同

中国各级别城市个人金融业务客户的行为在不断趋同。过去几年,诸如储蓄账户、信用卡、个人贷款、投资及保险等产品在三、四线城市的 渗透率急剧上升,缩小了与一、二线城市的差异。该变化背后的推手是非一线城市快速发展的经济。同时,中国投资人对金融规划越来越 重视,我们发现三、四线城市消费者对此的兴趣逐渐接近一、二线城市水平。然而,实际使用金融咨询师/理财顾问的比例仍较低—中国为15%,而新兴亚洲国家已经超过了5%。在风险偏好上,将近70%的中国富裕阶层表示他们更倾向于规避风险,本金保障仍是其投资的首要考量。

趋势III:四大国有商业银行市场份额缩水

虽然对超过70%的中国个人金融客户来说,最大的四家国有银行仍是首选金融机构,但是“四大”的市场份额在不断缩水。这一趋势在不同级别城市及收入群体中都有所显示,在一线城市,富裕阶层及大众富裕阶层的变化最明显。这一趋势的受益者是中国的股份制商业银行——他们在所占的主要行关系市场份额从2007年的6%上升至2014年的16%。并且,个人金融客户对股份制商业银行提供的产品及服务的评价高于四大国有银行。

综合来看,四大国有银行在中国个人金融客户眼中仍是提供全方位服务的金融机构,其服务覆盖各收入群体及所有级别城市。然而多年来,我们观察到很多“专业型银行”竞争对手应运而生,如股份制商业银行、城市商业银行、农村商业银行及外资银行。股份制商业银行吸引了一线城市相对较富裕、受过良好教育的客户。外资银行吸引的富裕阶层及本科以上学历的客户最多。另外,城市商业银行的主要客户为年纪较大的消费群体及一、二线城市大众富裕阶层。最后,农村商业银行的客户主要来自三、四线城市及较低收入群体。

趋势IV:数字化成主流

数字热潮正在中国风起云涌。当被问及“您是否使用过在线金融服务,包括网络银行、手机银行或由互联网公司提供的金融服务平台”时,约60%的受访者做出了肯定的回答。以下三大驱动力助推了这一趋势:

● 中国消费者的金融需求及消费行为正在改变,包括大量利用社交媒体及口口相传等主要渠道

● 监管机构支持创新,包括允许互联网公司进入金融服务领域

● 包括阿里巴巴、百度、腾讯等新兴互联网公司的涌入,同时传统银行也在改变其商业模式,例如推出直销银行。

考虑到这一趋势,根据对互联网金融服务的接受程度,中国个人金融客户正在分化为下图三大类:

调查显示,便捷性(“随时随地”)是深度用户和初级用户使用互联网金融服务的主要原因。对于非用户而言,不使用互联网金融服务的主要原因是担心安全问题,尤其是网上银行的安全性。总的来说,半数用户对传统银行互联网金融服务的信任度高于互联网公司。

深度用户可能是银行和互联网公司最重视的消费者群体。该金融消费者群体平均拥有4.5至6.0个银行产品,而非用户平均仅拥有2.5至3.0个银行产品。对于初级用户来说,其所使用的银行产品平均数量为3.5至4.0个。

此外,我们发现,逾七成中国消费者会考虑开办纯互联网银行账户。更有意思的是,近七成中国消费者会考虑将纯互联网银行作为其主要银行。

这些趋势对传统零售银行和互联网公司来讲都有极大的指导性意义。

对于传统零售银行来说,如何重新定义适宜的目标客户群体,针对他们采用全方位服务模式而非单纯的提供金融产品,以及发展以品牌、个性化及易用性为基础的三大根本价值主张是值得企业思考的问题。

而对越来越多涉足金融行业的互联网公司来讲,将传统上被金融服务机构边缘化的群体,例如‘低收入大众’、‘准富裕阶层’纳入自己的目标客户,针对他们不同的需求与生活习惯提供个性化、便捷的界面与服务,并通过设立体验店等方式消除客户对安全性的顾虑,可能都是下一步努力的方向。

——文章摘自CFA微信平台

|